94

использоваться базисные, мировые, прогнозные расчетные цены на продукцию и потребляемые

ресурсы.

Базисные цены - это цены, сложившиеся на определенный момент времени. Они используются, как

правило, на стадии технико-экономических исследований инвестиционных возможностей.

Прогнозные цены - цены на конец t-го года реализации инвестиционного проекта в соответствии с

прогнозируемым индексом изменения цен на продукцию, ресурсы, услуги. Они определяются по

формуле

Ц

t

= Ц

б

I

t

(5)

где Ц

t

- прогнозируемая цена на конец t-го года реализация инвестиционного проекта;

Ц

б

- базисная цена продукции или ресурса;

I

t

- прогнозный коэффициент (индекс) изменения цен соответствующей продукции или

соответствующих ресурсов на конец t-го года реализации инвестиционного проекта по отношению к

моменту принятия базисной цены.

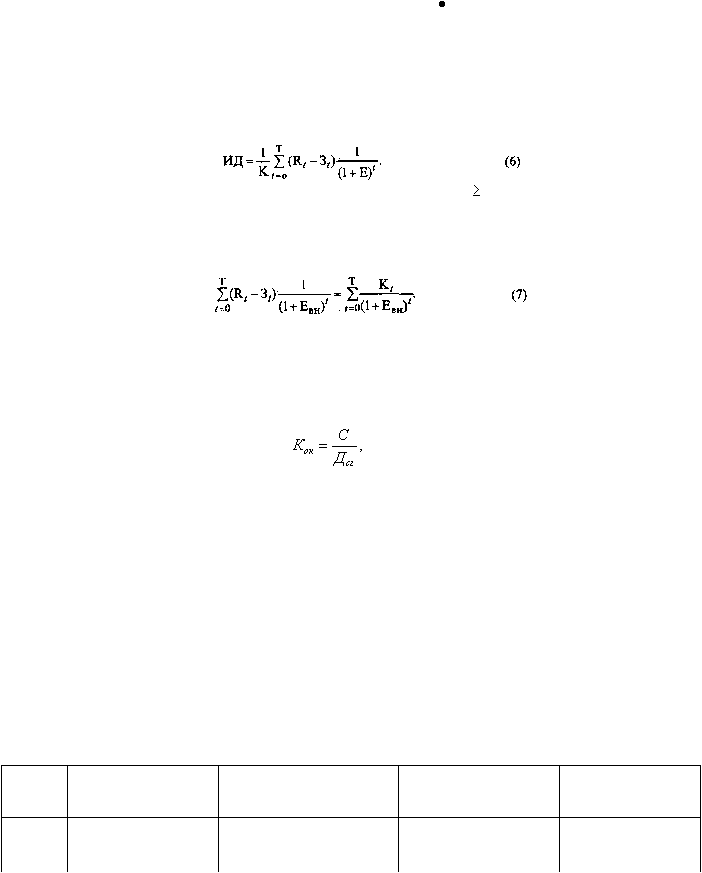

Индекс доходности (ИД) инвестиций представляет собой отношение сумм приведенного эффекта к

величине инвестиций К:

Если индекс доходности равен или больше единицы (ИД

1), то инвестиционный проект

эффективен, а если меньше - неэффективен.

Внутренняя норма доходности (ВНД) инвестиций представляет собой ту норму дисконта Е

вн

, при

которой величина приведенного эффекта равна приведенным инвестиционным вложениям, т.е. Е

вн

(ВНД) определяется из равенства

Рассчитанная по этой формуле величина нормы доходности сравнивается с требуемой инвестором

величиной дохода на капитал. Если ВНД равна или больше требуемой нормы доходности, то проект

считается эффективным.

Окупаемость. Этот показатель важен с позиции знания времени возврата первоначальных

вложений, т.е. окупятся ли инвестиции в течение срока их жизненного цикла? Окупаемость

рассчитывается по следующей формуле:

(8)

где К

ок

, - окупаемость, месяцы (годы);

С - чистые инвестиции, руб.;

Д

сг

- среднегодовой приток денежных средств от проекта, руб.

Вместе с тем с экономической точки зрения просто возврат вложенных средств неприемлем,

поскольку инвестор должен зарабатывать прибыль на инвестированные средства. Из этого следует, что

он должен получать прибыль в течение всего жизненного цикла инвестиций (оборудование, освоение

нового проекта и т.д.) после наступления срока окупаемости.

Рассмотрим это на примере ввода одного из элементов (оборудование) автоматизированной линии по

производству конфет. Стоимость данной установки 100 тыс. долл. Она одновременно является

начальной суммой вложения. Жизненный цикл вводимого оборудования - шесть лет, прибыль на

инвестиции - 20%. В этом случае возврат инвестиций в размере 100 тыс. долл. при ставке 20% и

среднегодовом притоке денежных средств в 25 тыс. долл. выглядит следующим образом (табл. 11).

Таблица 11

Возврат инвестиций в объеме 100 тыс. долл. при ставке 20%

Годы

Инвестиции,

начальная сумма

Прибыль 20%

Приток денежных

средств от проекта

Конечная сумма

1-й

100000

20000

25000

85000

2-й

85000

17000

25000

68000

3-й

68000

11 600

25000

54600