95

4-й

54600

10920

25000

40520

5-й

40520

8 104

25000

23624

6-й

23624

4725

25000

3349

Из табл. 11 следует, что срок окупаемости составляет 4 года. Если проект на этом закончится, то

вмененные издержки достигнут 40 520 долл.

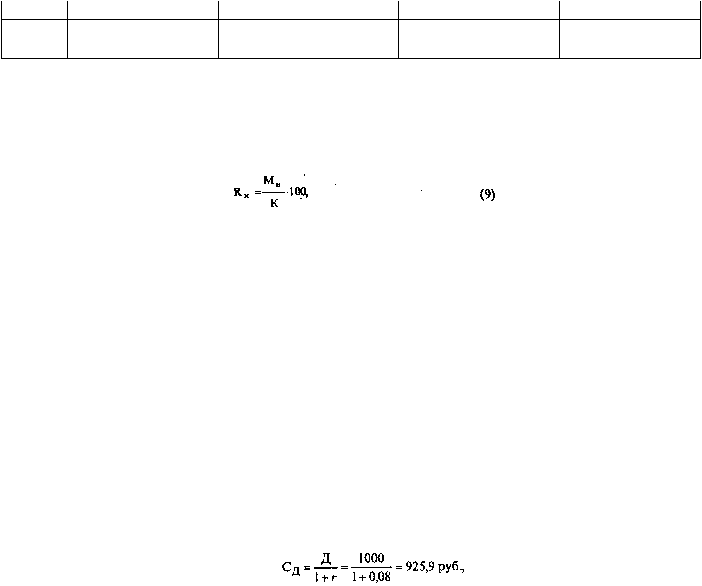

Вместе с тем показатель окупаемости не является критерием доходности проекта, так как он не

отражает жизненный цикл инвестиций. Поэтому на практике инвестиции рассматриваются в терминах

доходности к первоначальному вложению и рассчитываются по формуле

где R

и

- доход на инвестиции, %;

М

н

- прибыль после уплаты налогов, руб.;

К - инвестиции (начальные).

В оценке доходности инвестиций важно обращать внимание на изменение стоимости денег во

времени, о чем уже говорилось выше. Для перевода денежных потоков в эквивалентные денежные

суммы безотносительно времени их появления используют начисления по ставке сложного процента

дисконтирования.

На практике инвестор из двух предложений по инвестированию предпочитает то, которое дает

доход раньше, поскольку это позволяет ему снова инвестировать доход и зарабатывать прибыль.

В противном случае (имеется в виду ожидание более позднего срока получения дохода) он несет

потери.

То же самое происходит и когда инвестор имеет возможность выбора между немедленным

вложением средств или более поздним. По тем же причинам он выберет второй вариант, чтобы

получить прибыль в течение времени отсрочки платежа. Из этого следует, что стоимость денег влияет

на график их получения или вложения. Покажем это на простом примере: чтобы заработать 8%,

вычисляем текущую дисконтированную стоимость, составляющую 1000 руб., которые будут получены

через год:

где Сд - текущая дисконтированная стоимость, руб.;

r - ставка процента.

Как видим, при доходе 8% получаемые через год 1000 руб. эквиваленты сегодняшним 925,9 руб., т.е.

инвестированные сегодня 925,9 руб. через год дадут 1000 руб. Это означает, что инвестору выгодно

заплатить сегодня 925,9 руб. за контракт, который принесет ему через год 1000 руб.

Чем длиннее период ожидания, тем меньше текущая дисконтированная стоимость денег, которые

будут получены в будущем, потому что каждый дополнительный период ожидания увеличивает

возможность заработать прибыль в течение данного срока.

Основная проблема, возникающая в связи с необходимостью осуществления инвестиций, состоит в

выборе (при дефиците финансовых ресурсов) тех инвестиций, которые предположительно дадут

желаемый уровень доходности при приемлемой степени риска.

Стоимость капитала, как правило, обусловливается его источником (собственный капитал,

коммерческий кредит, долгосрочные обязательства), а также их спросом и предложением на рынке.

Зная стоимость капитала из различных источников, можно определить средневзвешенную стоимость

капитала предприятия (weiqhted cost of capital) и решить, как его использовать, путем сравнения

стоимости капитала предприятия с различными ставками доходности.

Минимальная ставка доходности - это уровень, достаточный для компенсации риска от внедрения

проекта и влияния издержек из-за упущенных возможностей.

Рассмотренные выше показатели, судя по практическому опыту, не могут стать единственной

основой для принятия решения об инвестировании. Здесь важно учитывать и другие факторы, которые

не всегда поддаются количественной оценке, а требуют содержательного анализа: общей

складывающейся экономической конъюнктуры, конкурентной среды, способности менеджеров