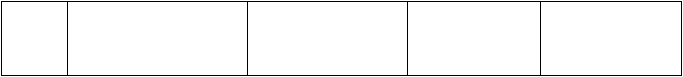

99

0-й

1-й

2-й

3-й

100,00

20,00

55,00

55,00

1,0000

0,9091

0,8264

0,7513

100,00

18,18

45,45

41,32

-100,00

-81,82

-36,37

4,95

Установив стоимость капитала для данного проекта в 10% и получив соответствующий

фактор приведенной стоимости (коэффициент приведения), а также рассчитав нетто-приведенную

стоимость проекта на всем плановом инвестиционном временном горизонте, фирма получает не-

обходимую информацию для сравнительной оценки проекта. В данном случае компания может

считать инвестиционный проект приемлемым, так как кумулятивная приведенная стоимость тех

ожидаемых денежных потоков, которые он будет генерировать, является положительной величи-

ной (приблизительно 4,95 млн. дол).

Важным свойством критерия нетто-приведенной стоимости является то, что он оценивает

инвестиции тем же способом, как это сделали бы акционеры (владельцы фирмы), если бы они са-

ми принимали управленческие решения. При этом метод нетто-приведенной стоимости фокусиру-

ется скорее на денежных прибылях (отражающихся в поступлениях на банковские счета), чем на

аккаунтинговых прибылях (отражающихся в бухгалтерской отчетности). Кроме того, при исполь-

зовании этого метода для оценки инвестиционных проектов в расчет принимается альтернативная

стоимость инвестируемых денег. Таким образом, критерий NPV согласуется с общим критерием

максимизации стоимости, имеющейся в распоряжении акционеров, которому подчиняются ва-

лютно-финансовые операции (в том числе и международные) как по размещению, так и по при-

влечению средств.

Другое важное свойство критерия нетто-приведенной стоимости - то, что он подчиняется

принципу аддитивности стоимости. В соответствии с ним общая нетто-приведенная стоимость для

пакета независимых инвестиционных (в том числе и зарубежных) проектов является суммой нет-

то-приведенных стоимостей каждого индивидуального проекта. Это свойство означает, что ме-

неджеры могут рассматривать каждый проект как самостоятельный. Кроме того, это свойство

предполагает, что если фирма предпринимает несколько инвестиционных проектов одновременно,

то ее стоимость (собственный капитал) увеличивается на величину, равную сумме нетто-

приведенных стоимостей этих проектов. Таким образом, если фирма инвестирует в описанный ра-

нее проект, который связан со строительством завода за рубежом, то ее стоимость увеличивается

на 4,95 млн. дол. (т.е. на величину кумулятивной нетто-приведенной стоимости проекта).

2.2. Приростные денежные потоки

Наиболее важная и трудная часть анализа инвестиционного проекта - правильно скальку-

лировать денежные потоки, связанные с проектом, в том числе:

а) величину и стоимость финансирования проекта;

б) денежные доходы и расходы в процессе реализации и функционирования проекта;

в) конечную нетто-стоимость проекта.

Однако инвестиционный анализ не заканчивается определением проектных нетто-

денежных потоков. При этом существенно, что акционеры фирмы интересуются тем, как много

дополнительных денежных единиц (в отечественной валюте) они получат в будущем за суммы,

которые они затратили сегодня. Следовательно, важен не столько общий нетто-денежный поток

по проекту как таковому за период инвестиционного цикла, сколько приростные денежные потоки

(для компании в целом), генерированные проектом.

Приростные денежные потоки отличаются от общих денежных потоков по проекту. Это

объясняется многими причинами, в том числе свое влияние оказывают следующие факторы:

а) "эффект каннибализации";

б) "эффект дополнительных продаж";

в) "эффект трансферных цен" (или более широко "эффект международной финансовой сис-

темы фирмы");

г) "эффект комиссионных и ройялти";

д) "эффект альтернативной стоимости денег" и некоторые другие факторы.