245

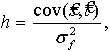

где cov(s,i)

— коэффициент ковариации между ценой базового актива s и фьючерсной ценой f; ?²

f

—

дисперсия фьючерсной цены.

Коэффициент h, определенный с помощью данной формулы, называется коэффициентом

хеджирования с наименьшим риском.

Короткие хеджи используют экспортеры и нерезиденты-держатели портфельных активов в

национальной валюте.

Однако часто импортеры сталкиваются с проблемой отсутствия необходимого срочного

инструмента. Типичным случаем здесь является пример российского срочного рынка докризисного

периода. Любые операции в валюте, отличной от доллара США, сопровождались поиском другого

срочного инструмента, способного ограничить потери импортера в случае неблагоприятного изменения

курса национальной валюты. Эта стратегия называется перекрестным хеджем.

Страхование с помощью опционных контрактов

Опционные контракты получают все более широкое применение во всем мире. Такое лидерство свя-

зано со следующими преимуществами данного вида контрактов:

1) держатель опциона ограничивает величину возможных убытков по данному виду контракта в

случае неблагоприятной динамики валютного курса;

2) владелец опциона имеет возможность использовать благоприятное изменение динамики

валютного курса для получения дополнительного дохода;

3) держатель опциона имеет большую свободу действий;

4) возможности опционного рынка более многочисленны, чем фьючерсного;

5) контракты обеспечивают хеджирование валютного риска в том случае, когда время и суммы

поступления или платежей в валюте не определены;

6) опцион позволяет выбирать цену исполнения.

Основные биржевые рынки срочных контрактов представлены в табл. 6.7.

Предположим, что британский экспортер ожидает получения 1 миллиона долларов США через 3

месяца и предполагает, что курс доллара США относительно фунта стерлингов упадет до момента

получения денег.

В этом случае экспортер может приобрести колл-опцион на покупку фунтов стерлингов по

заранее фиксированной цене через 3 месяца. Если цена исполнения опциона составит 1 GBP= 1,40

USD, то экспортер может обменять 1 миллион долларов США на 750 000 фунтов стерлингов.

Таким образом, экспортер ставит верхний предел па цену, которая будет уплачена за фунт

стерлингов. Он застрахован от изменения курса фунта стерлингов (его роста) выше 1,40

относительно доллара США, так как тогда он может использовать свой опцион.

Если курс фунта стерлингов опустится ниже отметки 1,40 доллара США, то экспортер может

пренебречь опционом и купить фунты стерлингов на наличном рынке по более низкому курсу.

Таким образом он получит прибыль от благоприятного изменения курса (от падения фунта

стерлингов относительно доллара США).

Рис. 6.10 иллюстрирует изменение прибылей/убытков экспортера при разных уровнях валютного

курса фунта стерлингов относительно доллара США. При этом учитывается, что в момент

заключения контракта экспортер выплачивает

надписателю опциона премию в размере 0,02

доллара США за 1 фунт стерлингов.

Мы допустили, что оговоренная цена исполнения опциона 1,40 USD/ GBP.

В момент покупки

опциона его цена составляла 1,39 USD/ GBP. Опционная премия 0,02 доллара США за 1 фунт

стерлингов.

Если курс на момент исполнения меньше, чем 1,4 USD/ GBP, то экспортер (владелец опциона) не

использует его и несет чистые убытки в размере

0,02 x Q,

где Q.

— количество купленных фунтов стерлингов; эта сумма — максимальный убыток (риск)

для экспортера.