154

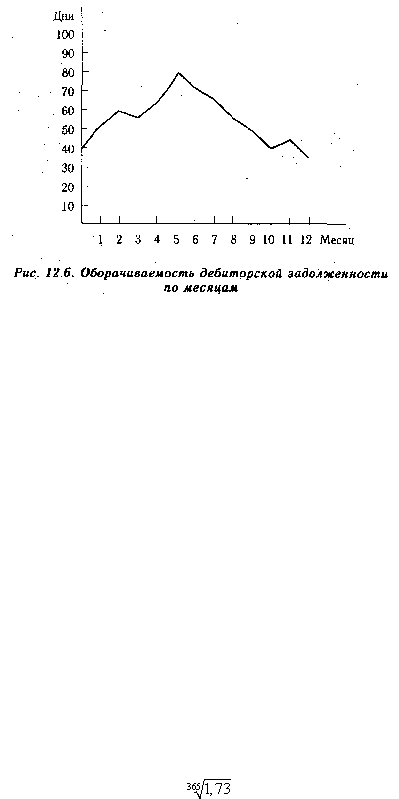

На анализируемом предприятии за отчетный год период инкассации дебиторской задолженности

увеличился от 36 до 40 дней, а доля резерва по сомнительным долгам - от 3 до 5 %,что свидетельствует

о снижении ее качества.

Качество дебиторской задолженности оценивается также удельным весом в ней вексельной

формы расчетов, поскольку вексель выступает высоколиквидным активом, который может быть

реализован третьему лицу до наступления срока его погашения. Вексельное обязательство имеет

значительно большую силу, чем обычная дебиторская задолженность. Увеличение удельного веса

полученных векселей в общей сумме дебиторской задолженности свидетельствует о повышении ее

надежности и ликвидности. На данном предприятии (табл. 12.14) доля дебиторской задолженности,

обеспеченная векселями, на начало года составляла 22,6 % (1500/6615 х 100), а на конец - 20,6 %

(2200/10 650 х 100), что также свидетельствует о снижении ее качества.

Особую актуальность проблема неплатежей приобретает в условиях инфляции, когда происходит

обесценивание денег. В последнее время дебиторская задолженность предприятий стран СНГ достигла

астрономической суммы, значительная часть которой в ходе инфляции теряется. При инфляции,

например, 30 % в год в конце года можно приобрести всего 70 % того, что можно было купить в начале.

Поэтому невыгодно держать деньги в наличности, невыгодно и продавать товар в долг. Однако выгодно

иметь кредитные обязательства к оплате в денежной форме, так как выплаты по различным видам

кредиторской задолженности производятся деньгами, покупательная способность которых к моменту

платежа уменьшается.

Чтобы подсчитать убытки предприятия от несвоевременной оплаты счетов дебиторами, необходимо

от просроченной дебиторской задолженности вычесть ее сумму, скорректированную на индекс

инфляции за этот срок (минус полученную пеню), или сумму просроченной дебиторской

задолженности умножить на ставку банковского процента рефинансирования за этот период и из

полученного результата вычесть сумму полученной пени.

Например, клиент С не возвращает долг в сумме 170 млн руб. уже на протяжении 270 дней.

Среднегодовой темп инфляции составляет 73 %. Отсюда среднедневной индекс цен, рассчитанный по

средней геометрической, будет равен 1,001502831 (

) или 0,15 %. Рассчитаем индекс роста цен за

270 дней по формуле сложных процентов:

1р = (1 + 0,0001502831)

270

=1,5.

Следовательно, долг обесценился в 1,5 раза и предприятие потеряло от этого 85 млн руб.(170 — 170

х 1,5). Учитывая начисленную пеню согласно договору за просрочку платежа в сумме 52,6 млн руб.,

реальные потери предприятия составляют на данную дату 32,4 млн руб. (85 - 52,6). А если учесть

альтернативные варианты использования данной суммы, например при вложении ее в ценные бумаги,

то потери будут значительно большими.

12.11. Анализ остатков и движения денежной наличности

Роль оптимизации резерва денежной наличности и сбалансированности денежных потоков. Период