177

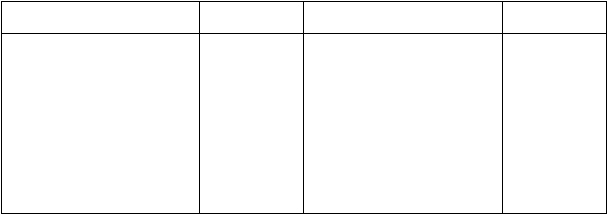

Д Счет 64 "Расчеты по авансам полученным" К

Уменьшение задолженности

Корреспонди-

рующий счет

Увеличение задолженности

Корреспонди-

рующий счет

Сальдо — задолженность по

авансам на начало периода

—

Зачет авансов

62

Авансы полученные

51, 52

Начисление НДС по авансам

полученным

68

Восстановление НДС по авансам

полученным

68

Положительные курсовые

разницы

80, 83

Отрицательные курсовые

разницы

80, 83

Сальдо — задолженность по

авансам на конец периода

—

Суммы полученных организацией авансов (предварительной оплаты) отражаются на счете

64 в виде кредиторской задолженности в корреспонденции со счетами учета денежных средств.

Одновременно начисляется НДС, подлежащий взносу в бюджет, с суммы полученного

аванса (предварительной оплаты) по установленной ставке. На сумму начисленного налога

уменьшается сумма аванса (предварительной оплаты) на счете 64 и увеличивается задолженность

бюджету, что отражается бухгалтерской записью:

Д-т сч. 64 "Расчеты по авансам полученным"

К-т сч. 68 "Расчеты с бюджетом (НДС)".

При отгрузке продукции, выполненных работ (услуг) на сумму начисленного налога на

добавленную стоимость сначала делается обратная запись (дебет сч. 68 НДС, кредит сч. 64) на

восстановление его в сумме аванса (предварительной оплаты), а затем отражаются все операции,

связанные с реализацией продукции (работ, услуг).

Зачет полученных авансов (предварительных оплат) производится бухгалтерской записью:

Д-т сч. 64 "Расчеты по авансам полученным"

К-т сч. 62 "Расчеты с потребителями и заказчиками".

Если договором поставки обусловлен отличный от общего порядка момент перехода права

владения, пользования, распоряжения продукцией и риска ее случайной гибели от организации к

покупателю (заказчику), то в этом случае зачет полученных авансов (предварительных оплат)

производится записью:

Д-т сч. 64 "Расчеты по авансам полученным"

К-т сч. 46 "Реализация продукции (работ, услуг)".

10.5. УЧЕТ РЕАЛИЗАЦИИ ПРОДУКЦИИ (РАБОТ, УСЛУГ) В УСЛОВНЫХ ДЕНЕЖНЫХ

ЕДИНИЦАХ

В соответствии с законодательством Российской Федерации (статья 317 ГК РФ)

организации имеют право производить расчеты в рублях в сумме, эквивалентной определенной

сумме в иностранной валюте или условных денежных единицах.

При реализации продукции (работ, услуг) в договоре может быть установлена сумма

оплаты в условных денежных единицах, чаще всего в долларах США, по курсу ЦБ РФ на дату

оплаты. В этом случае при отгрузке продукции (выполнении работ, оказании услуг) величина

дебиторской задолженности покупателя определяется на дату отгрузки путем умножения

величины условных денежных единиц (долларов США) на курс ЦБ РФ на дату отгрузки.

Задолженность покупателем погашается в сумме, эквивалентной величине условных денежных

единиц по курсу ЦБ РФ на дату оплаты. Таким образом, между размерами задолженности покупа-

теля на дату отгрузки и на дату оплаты возникает суммовая разница, которая может быть

положительной или отрицательной.

Суммовые разницы списываются на счет 80 "Прибыли и убытки". Положительные

суммовые разницы облагаются НДС и включаются в налогооблагаемую базу по налогу на

прибыль. Отрицательные суммовые разницы не уменьшают налогооблагаемой базы по налогу на

прибыль.