47

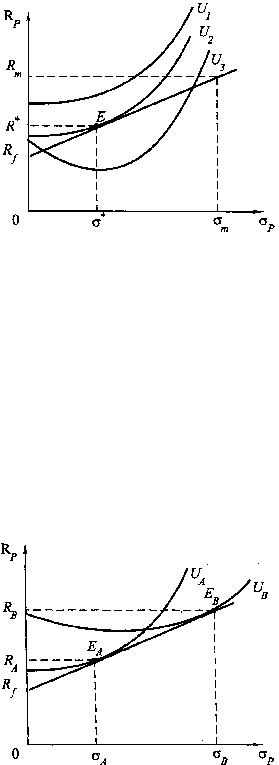

Рис. 3.4. График выбора размеров риска и прибыли

Если вкладчик не желает рисковать, он может вложить все свои средства в облигации (b = 0) и

получить прибыль R

f

.

Чтобы получить более высокую ожидаемую прибыль, он должен пойти на

некоторый риск. Например, вложить все средства в акции (b = 1) и заработать прибыль R

m

, но при этом

риск увеличится и стандартное отклонение составит

?

m

. Или он может вложить свои средства по частям

в различные виды активов, получить прибыль меньше R

m

, но больше R

f

и иметь риск меньше

?

m

,но

больше нуля. Это иллюстрируется с помощью рис. 3.4, где показаны три кривые безразличия, каждая из

которых дает сочетание размеров риска и прибыли, в равной степени удовлетворяющие вкладчика

(кривые идут с наклоном вверх, так как риск нежелателен и его увеличение следует компенсировать

повышением объема прибыли). Кривая U1 связана с максимальным удовлетворением вкладчика, а U3 –

с минимальным. При одинаковом уровне риска ожидаемая прибыль на U1 больше, чем на U2 и U3.

Подобно потребителю, делающему выбор между двумя благами, вкладчик выбирает сочетание риска

и прибыли в точке, где кривая безразличия U2 является касательной по отношению к бюджетной линии.

В этом случае прибыль R* и стандартное отклонение

?*.

Рассмотрим ситуацию с двумя вкладчиками: А – нерасположенный к риску потребитель, В – более

расположенный (рис. 3.5).

Рис. 3.5. Выбор наборов ценных бумаг двумя различными вкладчиками

Кривая безразличия вкладчика А касается бюджетной линии в точке с низким уровнем риска,

поэтому он вложит почти все средства в облигации и получит ожидаемую прибыль R

A

, которая

ненамного больше свободной от риска прибыли R

f

.

Вкладчик В вложит почти все свои средства в

акции, и прибыль от его ценных бумаг будет иметь большую ожидаемую величину R

B

, но также и более

высокое стандартное отклонение ?

B

.

Те же принципы сохраняются, если для анализа будут взяты другие активы.

Максимальный размер риска, на который решится вкладчик, чтобы заработать более высокую

ожидаемую прибыль, зависит от его отношения к риску. У склонных к риску вкладчиков наблюдается

тенденция к включению большей доли рисковых активов в портфель ценных бумаг.

Поэтому обычно осуществляется диверсификация портфеля в качестве метода, направленного на

снижение риска путем распределения инвестиций между несколькими рискованными активами.