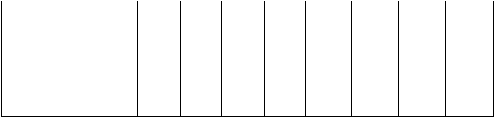

350

Прямые инвести-

ции

1,7

21

2,5

10

6,2

14

1,2

8

Портфельные ин-

вестиции

—1,4 —1,7

9,9

39

18,2

43

8

52

Прочие ресурсы

7,9

96

13,5

51

18,7

43

6,3

40

Всего

8,2

100

25,4

100

43,1

100

15,4

100

Достигший в 1997 г. 43 млрд долл. приток внешних ресурсов (около 13% ВВП) был не в

состоянии переломить тенденцию к сокращению капиталовложений. Значительная часть

поступивших ресурсов имела спекулятивный характер. Россия совершила ту же ошибку, что

и другие страны с развивающимися рынками, оказавшиеся в состоянии финансового

кризиса, — широко и поспешно открыла свой финансовый рынок, слишком активно стала

выходить на мировой финансовый рынок. Но если в странах Юго-Восточной Азии (ЮВА)

кризисом охвачены банковский и корпоративный секторы, то в России к этому добавился

долговой кризис государственного сектора. В России одновременно развиваются два кризиса

в сфере валютно-финансовых отношений: один во многом схож с современным финансовым

кризисом в ЮВА; другой подобен долговому кризису 80-х годов в Латинской Америке.

Таким образом, в короткой истории международных кредитно-финансовых отношений

России можно выделить три этапа. Первый — до 1995 г. включительно, когда Россия была

слабо интегрирована в мировой рынок капиталов и ресурсы поступали преимущественно в

форме многостороннего и двустороннего официального финансирования. Второй этап —

1996—1997 гг. — время быстрой интеграции в мировой рынок капиталов. Третий этап — в

конце 1997 г. Россия сталкивается с финансовым кризисом. Кульминацией этого процесса

явился кризис 17 августа 1998 г. Импульс кризису в конце 1997 г. дал кризис в ЮВА. Однако

в дальнейшем развитие его происходило под влиянием внутренних факторов. Более того,

российский финансовый кризис стал питательной средой глобального финансового кризиса.

Рассмотрим виды финансовых потоков в Россию. Среди них большой удельный вес

занимают кредиты международных финансовых институтов (МВФ, ВБ и ЕБРР) (см. § 10.6

гл. 10).

Прямые инвестиции

— это долгосрочные вложения, при осуществлении которых

инвестор преследует стратегические цели. Для России, где много лет продолжается

инвестиционный кризис, этот вид ресурсов наиболее предпочтителен. Однако прямое ин-

вестирование не всегда ведет к росту капиталовложений и увеличению национального

богатства. Оно может осуществляться путем перераспределения собственности (особенно

при приватизации) без последующего инвестирования в компанию, что имело место в

России.

Поведение стратегических инвесторов, которыми преимущественно выступают ТНК,

определяется не столько тенденциями на мировом и национальном финансовом рынках,

сколько целями глобализации производства. Оно отличается большей устойчивостью, чем

поведение портфельных инвесторов. Однако в 1998 г. произошел заметный спад и прямых

инвестиций в российскую экономику по причине финансового кризиса.

Иностранные инвесторы получили право на свою деятельность в России в 1987 г.

Участие иностранного капитала разрешалось только в форме совместных предприятий (СП).

Доля иностранного партнера не могла превышать 49%. СП был предоставлен ряд льгот

(налоговых, таможенных и др.). Постепенно порядок образования СП упрощался, льготы им

расширялись. В 1990 г. иностранные инвесторы получили право создавать фирмы со 100%-

нь1м участием своего капитала.

В июле 1991 г. были приняты Основы законодательства об иностранных инвестициях в

СССР и Закон Российской Советской Федеративной Социалистической Республики об

иностранных инвестициях в РСФСР. Этот закон действует и в настоящее время, хотя он

устарел, и разрабатывается новое законодательство.