120

Тендер — предложение, адресованное акционерам компании, о покупке их акций по

договорной цене. Такое предложение может осуществляться как самой компанией, так и

другими. Тендер предпочтителен при покупке крупных пакетов акций.

Если у компании есть избыточные средства и она испытывает недостаток выгодных

возможностей для их инвестирования, то размещение этих средств происходит в интересах ее

акционеров. Средства могут быть размещены как через выкуп, так и через выплату излишка в

форме дивидендов. В отсутствии налога на доход физических лиц и трансакционных издержек

эти альтернативы равноценны для акционеров. При выкупе уменьшается количество акций и

растет прибыль на одну акцию (и соответственно растут дивиденды на акцию). В результате

роста прибыли и дивидендов должна увеличиваться и рыночная стоимость акций компании.

Капитал, полученный в результате выкупа, должен быть равен дивидендам, которые были бы

выплачены, если бы выкупа не было.

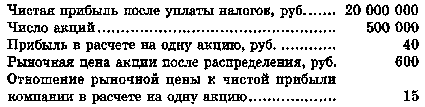

Пример. Пусть прибыль и рыночная стоимость акций компании таковы:

Компания решает вопрос о том, каким образом разместить 15 млн. руб. — потратить

средства на выплату дивидендов или на выкуп собственных акций. Если инвесторы ожидают,

что компания выплатит дивиденды, то стоимость одной акции до выплаты составит 630 руб.,

что складывается из 30 руб. ожидаемых дивидендов (15 млн. руб. : 500 000) плюс 600 руб. —

рыночная цена акции. Однако фирма принимает решение о выкупе акций и предлагает

акционерам тендер по цене 630 руб. за акцию. В этом случае она сможет выкупить 15 млн.

руб. : 630 руб., то есть 23810 акций. Прибыль на акцию составит 20 000 000 руб. : 476 190 =

42 руб.

Если соотношение рыночной цены акции и чистой прибыли компании остается на уровне

15, то общая рыночная стоимость акции составит 630 руб. (42 Х 15), значит, она равна

стоимости акции при выборе другой альтернативы, то есть выплаты дивидендов. Таким

образом, суммарный объем размещенных среди акционеров средств составляет 30 руб. на

одну акцию независимо от того, какой из двух альтернативных способов размещения был

избран.

При различном уровне налога на дивидендный доход и доход с капитала предпочтителен

вариант, облагаемый по более выгодной ставке налога. При равном уровне налога

предпочтение может быть отдано выкупу акций, так как в этом случае выплата налога

откладывается, пока акции не будут проданы, а при выплате дивидендов налог должен

выплачиваться сразу.

Только при избытке денежных средств решение о выкупе акций можно рассматривать как

элемент дивидендной политики фирмы. Если такого избытка нет, то выкуп акций представляет

собой решение о финансировании, так как, выкупая акции, фирма изменяет структуру капитала

— соотношение задолженности и собственного капитала в сторону увеличения задолженности.

Альтернативой является решение о невыплате дивидендов.

Примеры дивидендной политики

Пример 1. Акционерный капитал компании состоит из 1 млн. акций, и она выплачивает в настоящее время

дивиденды в размере 10 руб. на акцию. Компания ожидает на протяжении следующих 5 лет получить чистую

прибыль и произвести капитальные расходы в следующих размерах: