98

3.2. БАЛАНСИРОВАНИЕ АКТИВОВ И ПАССИВОВ КОММЕРЧЕСКОГО БАНКА

Согласование активов и пассивов коммерческого банка по срокам, а также по

их качественным

признакам, связанным с факторами ликвидности, является одним из способов управления риском

несбалансированной ликвидности.

Использование краткосрочных ресурсов банка для относительно долгосрочных активных операций

может привести к неликвидности баланса кредитной организации. Поэтому максимальное соответствие

структуры активов и пассивов по срокам и суммам снижает риски коммерческого банка. Метод такого

балансирования активов и пассивов рассматривается в задачах 3.9 и 3.10. Сроки активов и пассивов, по

которым осуществляется группировка статей баланса банка, являются периодом, который остался до

дня погашения требования банка или исполнения его обязательства. К сожалению, план счетов

отражает общие договорные сроки требований или обязательств. Поэтому данный вид балансирования

требует создания банком специальной информационной базы.

Для поддержания ликвидности баланса банка имеет значение структурное соответствие активов и

пассивов по качеству. Последнее определяется степенью ликвидности активов и востребуемости

пассивов, природой операций по привлечению и размещению средств. В частности, самыми

ликвидными активами являются денежные средства (кроме средств на счете фонда обязательных

резервов), а самыми востребуемыми пассивами - остатки депозитов клиентов до востребования. При

этом названный остаток делится на летучую и стабильную части. Соотношение между ними колеблется

по периодам года в зависимости от экономической ситуации, а также по группам клиентов. Наименее

востребуемыми пассивами, которые могут использоваться для покрытия рисковых и долгосрочных

активов, является собственный капитал и стабильная часть депозитных ресурсов.

Балансирование активов и пассивов по качественным критериям основано на «фондировании», т.е.

распределении ресурсов по активным операциям с учетом приоритетов, установленных банком. В

основе этих приоритетов лежит несколько критериев, включающих степень стабильности ресурсов и

ликвидности активов.

Фондирование производится в несколько этапов.

1. Реструктуризация баланса, предполагающая группировку активов и пассивов по качественным

критериям.

2. Определение приоритетов в очередности распределения ресурсов.

3. Составление шахматной ведомости, фиксирующей это распределение.

Данному способу управления риском несбалансированной ликвидности посвящена задача 3.11.

ЗАДАЧА 3.9

На основе приведенных в табл. 3.5 данных по коммерческому банку «Импульс» сопоставьте активы

и обязательства соответствующих сроков, дайте оценку ликвидности банка и качества управления

активами и пассивами.

ЗАДАЧА 3.10

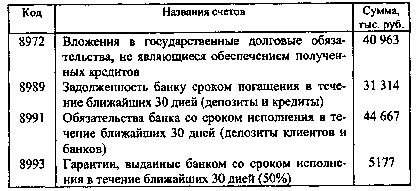

Распределение активов и пассивов банка на 17 августа приведено в табл. 3.6. Самый ликвидный

актив (денежные средства в кассе и на корреспондентских счетах) отнесен к группе активов сроком на