25

Указанное правило проявляется лишь при усреднении на значительной массе случаев.

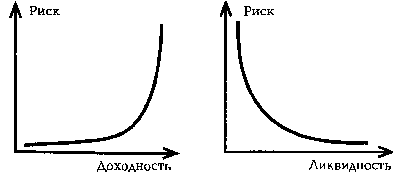

Однако оно дает возможность создать шкалу измерения инвестиционных качеств по видам

ценных бумаг, позволяющих инвестору упорядочить свою оценку соотношений между

ценными бумагами, провести инвестиционный анализ в определенной системе координат,

где риск и доходность повышаются, а ликвидность и гарантированность выплат

понижаются: облигации, обеспеченные залогом; облигации, не обеспеченные залогом;

привилегированные акции; простые акции; опционы.

Рис. 1.7. Зависимости риска от доходности и ликвидности

Менеджеру важно руководствоваться подобной шкалой и выбирать ценные бумаги в

зависимости от их исковой степени. При этом следует учитывать следующие риски:

капитальный риск —

общий риск на все вложения в ценные бумаги, риск того, что инве-

стор не сможет их вернуть, не понеся потерь. Анализ капитального риска сводится к оценке

того, стоит ли вообще иметь дело с портфелем ценных бумаг, не лучше ли вложить средства

в иные формы активов, например, прямые денежные инвестиции, недвижимость,

иностранную валюту и т.д.

Селективный риск

— риск неправильного выбора ценных бумаг при формировании

портфеля для инвестирования в сравнении с другими видами бумаг. Это риск, связанный с

точной оценкой инвестиционных качеств ценных бумаг.

Временной риск

— риск покупки или продажи ценной бумаги в неудачное время, что

влечет за собой потери. Например, в России в начале 1993 г. создавались чековые

инвестиционные фонды. Эмитенты, которые успели попасть в эту волну или чуть опередить

ее, обеспечили успешное распространение своих акций, а те же, кто опоздал, испытывают до

сих пор значительные затруднения в реализации своих бумаг.

Риск

законодательных изменений

— риск, который может приводить, например, к

необходимости перерегистрации выпуска ценных бумаг, изменению условий или заменам

выпусков, вызывающий существенные дополнительные издержки и потери для эмитента и

инвестора. Эмиссия ценных бумаг может оказаться не действительной, возможно

неблагоприятное изменение правового статуса посредников по операциям с ценными

бумагами и т.п.

Риск ликвидности — риск, связанный с возможностью потерь при реализации ценной

бумаги из-за изменения оценки ее качества. Например, ценные бумаги бирж, многих банков

и акционерных обществ, приобретенные осенью 1991 г. в разгар ажиотажа по ценам, в 1,5—2

раза (и более!) выше номинала, через полгода продавались по существенно более низким

курсам, либо вообще не продавались, хотя инфляционный рост за это время был весьма

значителен.

Кредитный риск

— риск того, что эмитент, выпустивший долговые ценные бумаги,

окажется не в состоянии выплачивать процент по ним или основную сумму долга. Наиболее

характерным приемом реализации такого риска у нас являются государственные долговые

обязательства (замораживание выплат по внутреннему займу для населения 1982 г.;

неподтвержденность до весны 1994 г. товарных или денежных выплат по целевому

беспроцентному займу для населения 1990 г. и т.п.).