65

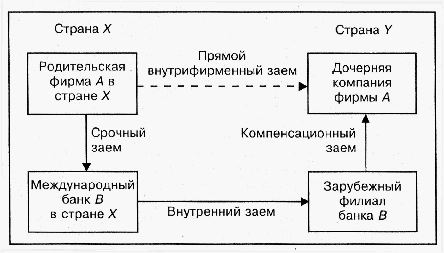

ний, в свою очередь, использует свой зарубежный филиал или банк-корреспондент для перекреди-

тования этих денег дочерней компании в другой стране (рис. 5.1).

Рис. 5.1. Структура международного компенсационного внутрифирменного кредита

Подобный тип финансирования используется компанией для достижения нескольких це-

лей, в частности:

а) защиты от валютного риска;

б) освобождения заблокированных средств;

в) обхода валютных ограничений, а также

г) финансирования подразделений, расположенных в странах с высокой ставкой процента и

(или) ограниченным рынком кредита и капитала.

Так, во-первых, риск неблагоприятных колебаний валютного курса несет в этом случае

банк-посредник. Во-вторых, страна, запрещающая или существенно ограничивающая межфир-

менные валютные переводы за границу, тем не менее, часто разрешает валютные платежи в по-

рядке возврата кредита крупному иностранному банку, так как в противном случае ей грозит по-

теря странового кредитного рейтинга. Наконец, зарубежному подразделению могут быть нужны

деньги в таком объеме, в котором их трудно мобилизовать на местном рынке. В этом случае внут-

рифирменное финансирование может служить одним из решений проблемы финансирования. То

же самое относится и к ситуации, когда получение финансирования на местном рынке или на ме-

ждународных рынках невыгодно по соображениям рентабельности.

Приемлемость такого типа финансирования зависит от относительных процентных ставок,

от ожидаемых изменений валютных курсов, а также от альтернативной стоимости используемых

фондов.

При этом, учитывая, что в стране-дебиторе могут существовать валютные и кредитные ог-

раничения, а также другие несовершенства финансовых рынков, не только клиент, но и банк-

посредник могут получить выгоду от компенсационного займа. Так, банк получает возможность

осуществлять свой бизнес с клиентом, предоставляя полностью обеспеченный кредит, практиче-

ски с гарантированным процентным спредом (разницей между процентной ставкой, которую он

сам уплатит по привлеченным средствам, и процентной ставкой, которую он начислит на заемщи-

ка по кредиту). В силу этого банки могут охотно принимать участие в разработке и осуществлении

таких, а также более сложных схем подобного финансирования для своих клиентов.

1.2. Международное краткосрочное внутрифирменное финансирование с использованием

параллельного займа

Параллельный заем - это кредит, близкий по технике к валютным свопам, когда две компа-

нии в различных странах кредитуют друг друга на равную сумму и под взаимопокрывающие став-

ки процента (причем каждая компания в одной стране является кредитором, тогда как в другой

стране - заемщиком). При этом, в отличие от операции "своп", заключаются два самостоятельных

кредитных соглашения. Применяются две основные техники параллельного займа: