243

По свопу

+ 5 750 000

- 3 757 500

Обратный обмен капитала

+ 100 000 000

45 000 000

Покрытие займа

- 100 000 000

0

эффективные затраты по

семилетнему займу в USD = 8,35%

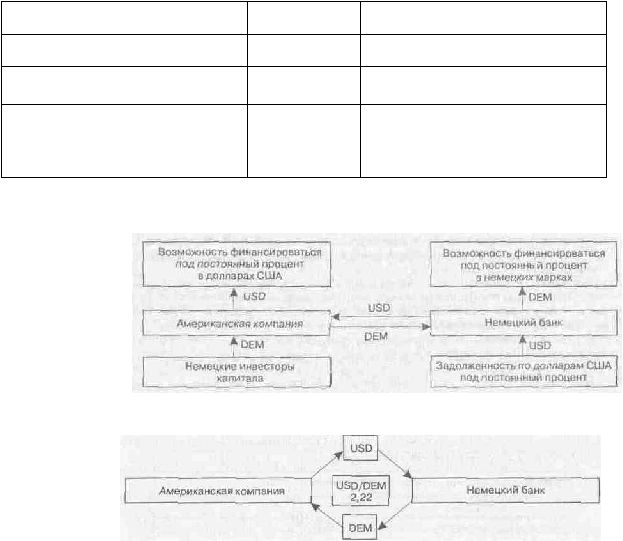

Графически данный пример представлен на рис. 6.8 и 6.9.

Рис. 6.8. Первый обмен капитала

Рис. 6.9. Обмен капиталами по истечении срока сделки

Страхование с помощью фьючерсных контрактов

При использовании данного инструмента необходимо помнить, что он является стандартизированным

биржевым контрактом. Поэтому нельзя полностью хеджировать открытую валютную позицию, не

кратную стоимости единичного фьючерса. При этом, покупая фьючерсный контракт, менеджер

пытается зафиксировать приемлемый уровень риска, занимая позицию, противоположную той, что

существует на наличном рынке.

Параметры фьючерсных контрактов зависят от конкретной биржи.

Фьючерсный контракт на некоторый базисный актив представляет собой инструмент, идеально

подходящий для целей хеджирования, так как доходность фьючерсного контракта связана тесной

корреляционной зависимостью с приростом величины базисного актива: фьючерсная цена и цена спот

тесно взаимосвязаны.

Поэтому выигрыш от владения базовым активом в результате роста его цены будет, в свою очередь,

снижен за счет убытков по короткой фьючерсной позиции (короткий хедж). Риск, связанный с короткой

позицией по базовому активу, страхуется с помощью длинной позиции на фьючерсном рынке (длинный

хедж).

Хеджирование позволяет снижать риск, но объективно приводит к снижению доходности контракта.

Однако фирмы часто стремятся свести валютный риск к нулю, зафиксировав при этом прибыль по

конкретной валютной позиции.

Американский экспортер заключил сделку на продажу обуви на сумму в 100 тыс. фунтов

стерлингов в июне 1998 г. с английским клиентом и, предоставив отсрочку платежа на три месяца,