215

Например, британская фирма эмитирует облигации, выраженные в фунтах и продает их в

Германии. Другим примером будет являться размещение во Франции облигаций

Ford Motor

Company, выраженных в долларах США.

Еврооблигации представляют собой среднесрочные займы, выпускаемые международными

банковскими консорциумами (табл. 6.2).

Существует отличия в нормах обращения на рынке еврооблигаций и облигаций на внутреннем

рынке. На рынке еврооблигаций:

1) значительно более низкий уровень требований к раскрытию информации, чем для облигаций на

внутреннем рынке;

2) более низкие совокупные затраты на сделки с еврооблигациями, так как исключаются финансовые

посредники, сделку осуществляет непосредственно размещающий синдикат;

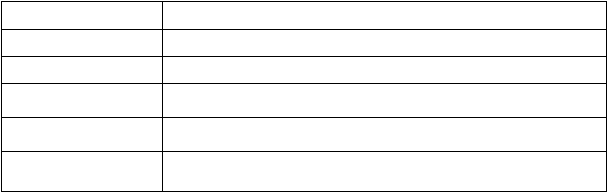

Таблица 6.2. Основные характеристики еврооблигационных займов

9

Характеристики

Общая сумма займа

От 50 до 100 тысяч долларов США

Срок погашения

От 5 до 15 лет

Процентные ставки

Краткосрочная рыночная ставка, изменяющаяся каждые 6 месяцев

Котировка

Биржи Люксембурга, Лондона, Франкфурта.

Срок получения средств

В среднем через 6 недель после передачи поручения руководителю

консорциума

3) еврооблигации обычно выпускаются в форме облигаций на предъявителя, поэтому лица, их

приобретающие, остаются неизвестными по личным причинам или для избежания

налогообложения;

4) большинство правительств не взимают налог, получаемый по еврооблигациям;

5) быстрота получения средств.

9

Ж. Перар. Управление международными денежными потоками. — M.: Финансы и

статистика,1998,с. 15.

Данные преимущества еврооблигаций перед другими видами ценных бумаг дали мощный толчок к

развитию их рынка.

Распространение еврооблигаций осуществляется с помощью андеррайтеров —

синдикатов по их

гарантированному размещению.

Андеррайтер — лицо, организующее подписку на ценные бумаги.

Эмиссия еврооблигаций требует прохождения заемщиком следующей многоэтапной процедуры.

1-й этап: заемщик обращается в банк, который становится управляющим консорциума или «ведущим

менеджером». На данном этапе изучается финансовое положение заемщика и уточняются параметры

предстоящего займа. Ведущий менеджер выбирает банки (со-менеджеров), которые будут участвовать

в руководстве эмиссией. Эти банки объединяются в менеджерскую группу, которая берет на себя

условное обязательство купить установленную часть (около 40%) общей суммы займа.

2-й этап: создается гарантийный консорциум. Ведущий менеджер выбирает участников

гарантийного консорциума, которые совместно с членами управляющего синдиката подписывают

соглашение о гарантиях. По этому соглашению члены консорциума обязуются подписаться на часть

займа.

3-й этап: создание синдиката по размещению. Образуется новая группа банков для создания

размещающего синдиката, основной задачей которого является размещение займа — подписка на него

частных и государственных инвесторов.